Les perspectives sont-elles si noires ?

L’année 2022 a vu deux spectres que l’on croyait disparus resurgir :

- L’invasion russe de l’Ukraine et conséquemment les pénuries de combustibles fossiles

- La remontée brutale de l’inflation brutale et sa conséquence : la hausse rapide des taux d’intérêt

L’année 2022 fut aussi l’année où les obligations n’ont pas rempli leur rôle d’amortisseur pour les portefeuilles, avec des rendements négatifs de plus de -15%.

La presse fait son commerce des titres négatifs : dans leur étude de 2015, les chercheurs Stuart Soroka et Stephen McAdams illustrent que le tirage d’un magazine est d’autant plus élevé que les titres de sa couverture sont négatifs. Ils émettent une hypothèse : nous serions attirés par les titres négatifs car notre temps est compté. Il nous faut donc faire le tri dans la masse d’informations pour savoir si nous devons agir.

Si notre journal quotidien parle de récession, nous sommes attirés par sa manchette : dois-je faire quelque chose sur mon portefeuille ?

L’expérience montre que l’épargnant peut prendre les mauvaises décisions quand il est soumis aux nouvelles anxiogènes. Acheter au son du canon disait James de Rothschild. Plus facile à dire qu’à faire !

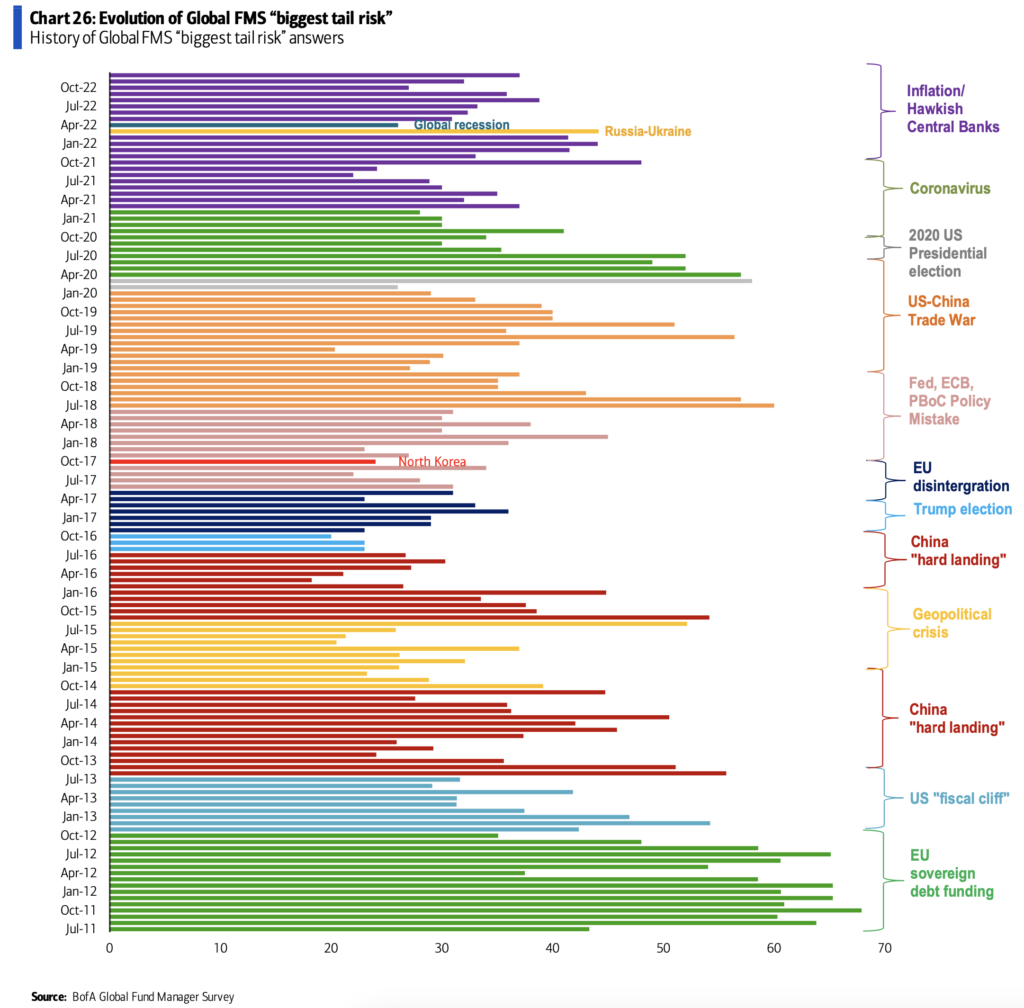

Nous avons capturé ci-dessous le tableau des risques extrêmes tels qu’ils sont perçus par la majorité des gérants de portefeuille. Ce tableau, en anglais, est tiré du Global Fund Manager Survey de la Bank of America.

Voici, de manière antichronologique, les risques qui inquiètent ou ont inquiété les gérants :

- L’inflation et la réaction agressive des banques centrales

- La Covid

- Les élections présidentielles américaines de 2020

- La guerre commerciale USA-Chine

- La possibilité d’une erreur de politique monétaire

- La désintégration de l’UE

- L’élection de Donald Trump

- L’atterrissage brutal de la Chine (2e fois)

- La crise géopolitique

- L’atterrissage brutal de la Chine

- La crise budgétaire américaine

- La crise des obligations souveraines européenne.

Sur la période, les actions des pays développés ont progressé de plus de 5% par an (tenant en compte la performance de 2022), soit plus que l’inflation moyenne de la période de 2%.

Pourquoi montrons-nous tout cela ? Car il faut s’affranchir de la négativité.

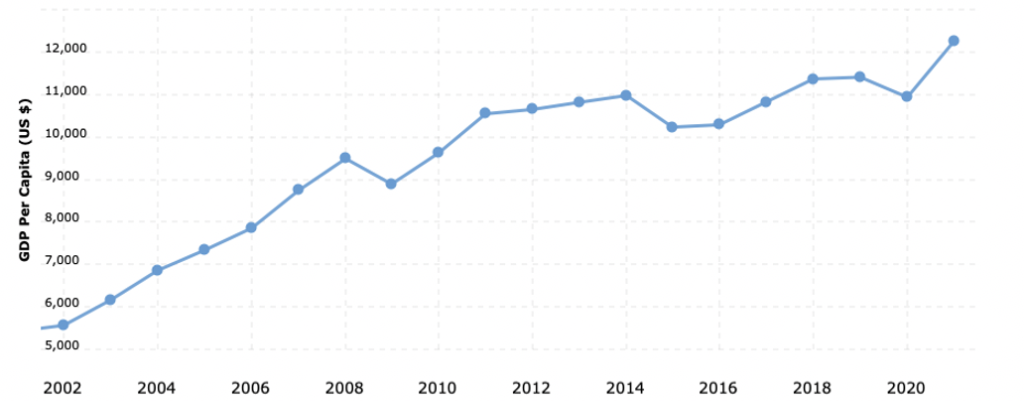

Même si le prix de l’énergie augmente en ce moment, nous vivons l’époque la plus riche jamais vu.

Voici le PIB par tête mondial :

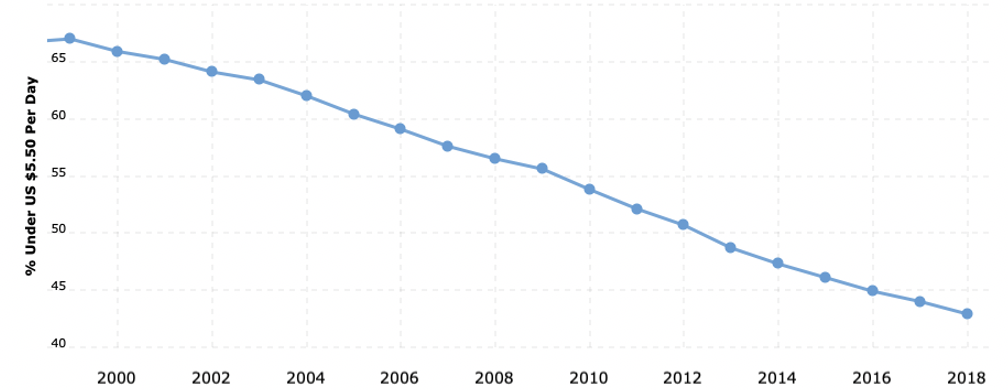

La pauvreté baisse rapidement dans le monde : regardez ci-dessous la proportion de la population mondiale gagnant moins de 5,5 $ par jour (soit 1 900 € par an).

La hausse de la prospérité mondiale va continuer.

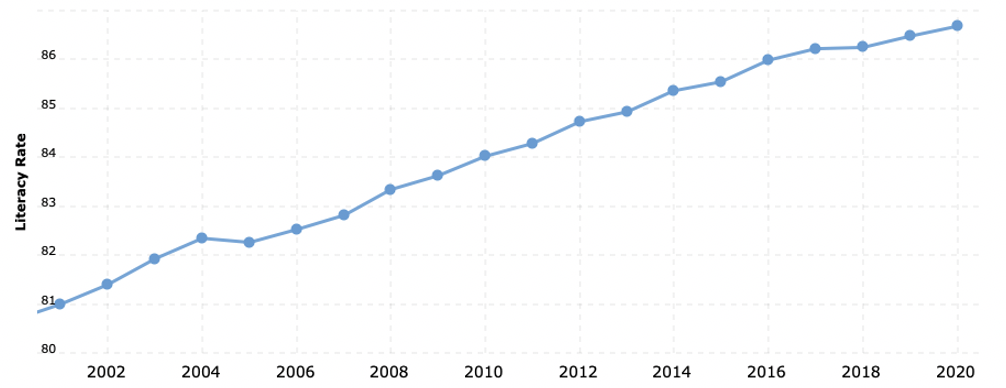

Les habitants de la planète sont de plus en plus éduqués (voici le taux d’alphabétisation mondial) :

Evidemment, tout n’est pas rose à court terme.

Le risque majeur pour les rendements se situe selon nous dans les déficits publics.

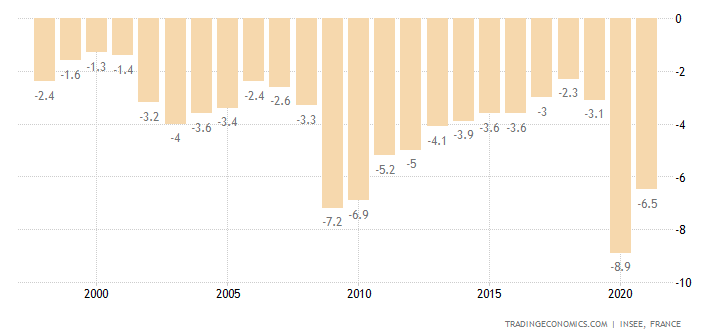

Voici le déficit budgétaire de la France, rapporté au Produit Intérieur Brut (PIB) :

Dans cette situation, il y a deux possibilités :

- Le déficit public permet à la croissance d’accélérer si bien que le futur produit des impôts sera suffisant pour rembourser la dette.

- Les acteurs économiques se rendent compte que les impôts devront augmenter pour payer les dettes. L’investissement baisse, les profits diminuent, la crise devient économique et budgétaire : c’est la déflation et la recette pour un marché baissier majeur.

Dans les prochains mois, nous surveillerons tout particulièrement le risque déflationniste.

En attendant, les économies occidentales résistent mieux que prévu.

Les nouvelles économiques vont rester préoccupantes et créeront des oscillations dans les prix des actifs. Une stratégie d’épargne progressive sur le long terme et diversifiée reste et restera selon nous pertinente.